Cuentas de cheques

¿No está seguro de qué cuenta de cheques es la mejor opción para usted?

Compare todas las cuentas de cheques

Responda un cuestionario para encontrar su cuenta

Banca fácil

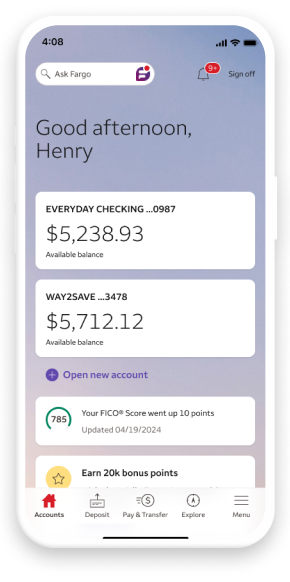

Descargue la app usada por millones

9 millones de calificaciones | 4.9 estrellas

Además, todas las características de una cuenta de cheques de Wells Fargo

Banca por Internet y Banca Móvil

Acceda a su cuenta y pague cuentas desde prácticamente cualquier lugar en cualquier momento.

Más de 10,000 ATM

Más cajeros automáticos (ATM) de Wells Fargo para ayudarle a realizar operaciones bancarias en su área o cuando vaya de un lugar a otro

Tarjeta de débito sin contacto

Pagos rápidos y seguros y acceso a cajeros automáticos (ATM) de Wells Fargo

Seguridad las 24 horas del día, los 7 días de la semana

Monitoreo de fraude las 24 horas del día además de protección de Cero Responsabilidad

Los productos de inversión y de seguros:

- No están asegurados por la FDIC ni por ninguna agencia del gobierno federal

- No son depósitos ni otras obligaciones del Banco ni de sus filiales, ni están garantizados por ellos

- Están sujetos a los riesgos de las inversiones, lo que incluye la posible pérdida del monto del capital invertido

Los productos y servicios de inversión se ofrecen a través de Wells Fargo Advisors. Wells Fargo Advisors es un nombre comercial usado por Wells Fargo Clearing Services, LLC (WFCS) y Wells Fargo Advisors Financial Network, LLC, distintos agentes de bolsa registrados y filiales no bancarias de Wells Fargo & Company, y Miembros SIPC (Wells Fargo ha proporcionado este enlace pero no controla ni avala el sitio Web, y no se hace responsable del contenido, los enlaces, la política de privacidad ni la política de seguridad del sitio Web).

¿Cómo fue su experiencia? Denos su opinión.

El Servicio de Depósito por Banca Móvil solo está disponible a través de la app de Wells Fargo Mobile® en dispositivos móviles elegibles. Se aplican límites en cuanto a los depósitos y otras restricciones. Algunas cuentas no son elegibles para Depósito por Banca Móvil. La disponibilidad podría verse afectada por el área de cobertura de su proveedor de telefonía móvil. Es posible que se apliquen tarifas por servicio de mensajería y datos de su proveedor de telefonía móvil. Consulte el Contrato de Acceso por Internet de Wells Fargo y las declaraciones informativas correspondientes sobre los cargos de su cuenta para empresas para conocer otros términos, condiciones y limitaciones.

Las billeteras digitales podrían no estar disponibles en todos los dispositivos.

Se requiere la inscripción en Zelle® a través de la Banca por Internet Wells Fargo Online® o de la Banca por Internet para Empresas Wells Fargo Business Online®. Se aplican términos y condiciones. Para enviar o recibir dinero con Zelle®, ambas partes deben tener una cuenta de cheques o de ahorros elegible. Las transacciones entre usuarios inscritos se realizan normalmente en cuestión de minutos. Para su protección, Zelle® solo debería usarse para enviar dinero a familiares, amigos y otras personas de confianza. Ni Wells Fargo ni Zelle® ofrecen protección para compras para los pagos que se realicen con Zelle® en caso de que, por ejemplo, usted no reciba el artículo por el que pagó o el artículo no coincida con su descripción o no cumpla con sus expectativas. Las solicitudes de pago hechas a personas que aún no están inscritas en Zelle® se deben enviar a una dirección de correo electrónico. Para obtener más información, consulte el Anexo del Servicio de Transferencia de Zelle® del Contrato de Acceso por Internet de Wells Fargo. Es posible que se apliquen tarifas por servicio de mensajería y datos de su proveedor de telefonía móvil. Podrían aplicarse cargos de la cuenta (p. ej., cargos mensuales por servicio, cargos por sobregiro, cargos del análisis de cuentas para pequeñas empresas) a la(s) cuenta(s) de Wells Fargo con las que usted use Zelle®.

La disponibilidad podría verse afectada por el área de cobertura de su proveedor de telefonía móvil. Es posible que se apliquen tarifas por servicio de mensajería y datos de su proveedor de telefonía móvil. Fargo solo está disponible en las versiones para teléfono inteligente de la app de Wells Fargo Mobile®.

Usted debe ser el titular de una cuenta al consumidor de Wells Fargo elegible con una Puntuación FICO® Score disponible y estar inscrito en la banca por Internet Wells Fargo Online®. Las cuentas al consumidor de Wells Fargo elegibles incluyen las cuentas de depósito, de préstamo y de crédito, si bien otras cuentas al consumidor también podrían ser elegibles. Comuníquese con Wells Fargo para obtener detalles.

Tenga en cuenta que la puntuación proporcionada en este servicio tiene fines educativos y es posible que no sea la puntuación usada por Wells Fargo para tomar decisiones de crédito. Hay muchos factores que Wells Fargo analiza para determinar sus opciones de crédito; por lo tanto, una Puntuación FICO® Score o clasificación de crédito de Wells Fargo específicas no garantizan una tasa de préstamo específica, la aprobación de un préstamo o una mejora de categoría en una tarjeta de crédito.

Desactivar su tarjeta no reemplaza la necesidad de reportar la pérdida o el robo de su tarjeta. Comuníquese con nosotros de inmediato si usted cree que se han realizado transacciones no autorizadas. Desactivar su tarjeta no suspenderá las transacciones con la tarjeta que se presenten como transacciones recurrentes ni el registro de reembolsos, revocaciones o ajustes de abono en su cuenta. Todos los números de tarjetas digitales vinculadas a la tarjeta también se desactivarán. Para las tarjetas de débito, desactivar su tarjeta no suspenderá las transacciones realizadas utilizando otras tarjetas vinculadas a su cuenta de depósito. Para las tarjetas de crédito, desactivar su tarjeta desactivará todas las tarjetas asociadas con su cuenta de tarjeta de crédito. La disponibilidad podría verse afectada por el área de cobertura de su proveedor de telefonía móvil. Es posible que se apliquen tarifas por servicio de mensajería y datos de su proveedor de telefonía móvil.

Podrían aplicarse otros cargos y es posible que la cuenta tenga un saldo negativo. Consulte el Programa de Cargos e Información de la Cuenta al Consumidor y el Contrato de la Cuenta de Depósito de Wells Fargo para obtener detalles.

Si usted convierte de una cuenta de Wells Fargo que tiene la capacidad de girar cheques a una cuenta Clear Access Banking, todo cheque pendiente presentado en la nueva cuenta Clear Access Banking en la fecha de la conversión o después de esa fecha se devolverá sin pagar. El beneficiario podría cobrar cargos adicionales cuando se devuelva el cheque. Antes de realizar la conversión a la cuenta Clear Access Banking, asegúrese de que se hayan pagado los cheques pendientes y/o de que usted haya hecho otros arreglos con el (los) beneficiario(s) por los cheques que haya girado.

Nuestro cargo por sobregiro para las cuentas de cheques al consumidor es de $35 por partida (ya sea que el sobregiro se produjo mediante cheque, retiro en cajero automático [ATM], transacción con tarjeta de débito u otros medios electrónicos), y no cobramos más de tres cargos por sobregiro por día laborable. Los cargos por sobregiro no se aplican a las cuentas Clear Access Banking.

El pago de las transacciones en concepto de sobregiro es discrecional y nos reservamos el derecho de no pagar. Por ejemplo, generalmente no pagamos sobregiros si su cuenta está sobregirada o si ha tenido demasiados sobregiros. Deberá hacer que su cuenta vuelva a tener un saldo positivo sin demora.

(A) Si su cuenta de cheques Prime Checking o cuenta de cheques Premier Checking se convierte en otro producto de cuenta de cheques o usted o nosotros la cerramos, todas las cuentas vinculadas se desvinculan de la cuenta de cheques Prime Checking o cuenta de cheques Premier Checking y, vigente inmediatamente, los beneficios dejarán de aplicarse, incluidos los beneficios de sus cuentas ahora desvinculadas. Usted ya no recibirá descuentos, opciones para evitar cargos en otros productos o servicios ni la Tasa de Interés por Relación; para cuentas a plazo (CD), este cambio se producirá en el momento de la renovación. En ese momento, sus cuentas desvinculadas se revertirán a la tasa de interés o al cargo del Banco correspondientes y vigentes. (B) Si usted o nosotros desvinculamos una cuenta de su cuenta de cheques Prime Checking o cuenta de cheques Premier Checking, pero otras cuentas permanecen vinculadas, la pérdida de todos los beneficios y las otras consecuencias descritas anteriormente en la subsección (A) se aplicarán de inmediato a la cuenta que se haya desvinculado. Los beneficios disponibles para su cuenta de cheques Prime Checking o cuenta de cheques Premier Checking y toda cuenta vinculada restante continuarán.

Con Extra Day Grace Period, si su cuenta está sobregirada, usted tendrá un día laborable adicional (día adicional) para realizar depósitos y/o transferencias que cubran las transacciones a fin de evitar cargos por sobregiro. Si su saldo disponible a las 11:59 p.m., hora del este, de su día adicional es positivo, se le eximirá del pago de los cargos por sobregiro pendientes correspondientes a las partidas sobregiradas del día laborable anterior. Si su saldo disponible a las 11:59 p.m., hora del este, es suficiente para cubrir algunas, pero no todas, las partidas sobregiradas del día laborable anterior, el saldo disponible se aplicará a las transacciones en el orden en que estas se registraron en su cuenta (sobre la base de nuestras prácticas de orden de registro descritas en el Contrato de la Cuenta de Depósito). Todas las partidas sobregiradas que no estén cubiertas a más tardar a las 11:59 p.m., hora del este, de su día adicional estarán sujetas a los cargos por sobregiro aplicables. Todos los depósitos y transferencias están sujetos a la Política de Disponibilidad de Fondos del banco. Consulte el Contrato de la Cuenta de Depósito de Wells Fargo para obtener más detalles.

Con Early Pay Day, el Banco podría poner a su disposición determinados depósitos directos uno o dos días laborables antes de que recibamos los fondos del pagador, que normalmente es su empleador. Early Pay Day no está garantizado, puede variar entre períodos de pago, y podemos dejar de proporcionarlo en cualquier momento sin previo aviso a usted. Nuestra capacidad para proporcionar acceso anticipado a los fondos podría verse limitada por muchos factores, como cuándo recibimos aviso de pago de su pagador. Usted tiene siempre la obligación de verificar que los fondos estén disponibles en su cuenta antes de gastarlos. Disponible únicamente para cuentas personales. Consulte nuestro Contrato de la Cuenta de Depósito para obtener más detalles.

Con la protección de Cero Responsabilidad, se le reembolsarán las transacciones con tarjeta no autorizadas que se reporten sin demora, sujeto a determinadas condiciones. Consulte el contrato de cuenta de Wells Fargo correspondiente o los términos y condiciones de la tarjeta de débito y la tarjeta ATM para obtener información sobre la responsabilidad por transacciones no autorizadas.

Apple, el logotipo de Apple, Apple Pay, Apple Watch, Face ID, iCloud Keychain, iPad, iPad Pro, iPhone, iTunes, Mac, Safari y Touch ID son marcas comerciales de Apple Inc. registradas en EE. UU. y en otros países. Apple Wallet es una marca comercial de Apple Inc. App Store es una marca de servicio de Apple Inc.

Android, Google Play, Chrome, Pixel y otras marcas son marcas de Google LLC.

FICO es una marca comercial registrada de Fair Isaac Corporation en Estados Unidos y en otros países.

Zelle® y cualquier marca relacionada con Zelle® son propiedad exclusiva de Early Warning Services, LLC y son utilizadas aquí bajo licencia.

Para obtener más información sobre las cuentas al consumidor, consulte el Programa de Cargos e Información de la Cuenta al Consumidor y el Contrato de la Cuenta de Depósito.

Los productos de depósito se ofrecen a través de Wells Fargo Bank, N.A. Miembro FDIC.

RSNIP-08262026-7681235.1.1

LRC-0624